|

Mục

|

Điều khoản

|

Nghị định số 123/2020/NĐ-CP

|

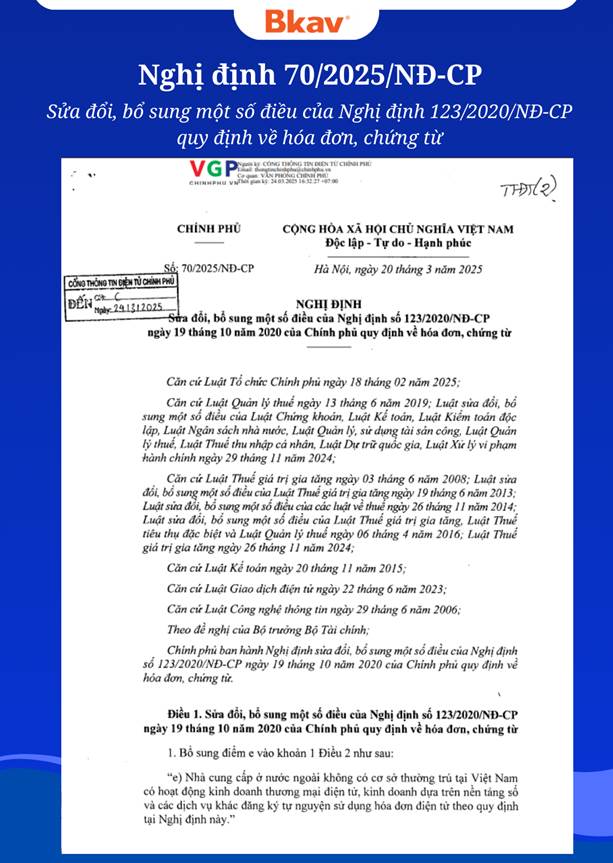

Nghị định số 70/2025/NĐ-CP

|

|

I

|

Nhóm nội dung liên quan đến người nộp thuế nhằm minh bạch, tạo thuận lợi cho người nộp thuế, đơn giản hóa thủ tục thực hiện

|

1.1

|

Điều 2. Đối tượng áp dụng

|

- Chưa quy định về đối tượng Nhà cung cấp ở nước ngoài

|

- Bổ sung đối tượng áp dụng hóa đơn điện tử là: "Nhà cung cấp ở nước ngoài không có cơ sở thường trú tại Việt Nam có hoạt động kinh doanh thương mại điện tử, kinh doanh dựa trên nền tảng số và các dịch vụ khác đăng ký tự nguyện sử dụng hóa đơn điện tử" và sử dụng loại hóa đơn là hóa đơn giá trị gia tăng

|

1.2

|

Điều 3. Giải thích từ ngữ

|

“2. Hóa đơn điện tử là hóa đơn có mã hoặc không có mã của cơ quan thuế được thể hiện ở dạng dữ liệu điện tử do tổ chức, cá nhân bán hàng hóa, cung cấp dịch vụ lập bằng phương tiện điện tử để ghi nhận thông tin bán hàng hóa, cung cấp dịch vụ theo quy định của pháp luật về kế toán, pháp luật về thuế, bao gồm cả trường hợp hóa đơn được khởi tạo từ máy tính tiền có kết nối chuyển dữ liệu điện tử với cơ quan thuế, trong đó:

…”

|

- Bổ sung điểm c, điểm d vào khoản 2 bổ sung định nghĩa về “Hóa đơn điện tử khởi tạo từ máy tính tiền có kết nối chuyển dữ liệu điện tử với cơ quan thuế” hay còn gọi là “hóa đơn điện tử khởi tạo từ máy tính tiền“, “máy tính tiền“

|

|

“5. Chứng từ điện tử bao gồm các loại chứng từ, biên lai theo khoản 4 Điều này được thể hiện ở dạng dữ liệu điện tử do tổ chức, cá nhân có trách nhiệm khấu trừ thuế cấp cho người nộp thuế hoặc do tổ chức thu thuế, phí, lệ phí cấp cho người nộp bằng phương tiện điện tử theo quy định của pháp luật phí, lệ phí, pháp luật thuế.”

|

- Sửa định nghĩa về chứng từ điện tử, trong đó, bỏ nội dung liệt kê chứng từ điện tử gồm các loại chứng từ, biên lai nào.

|

|

“11. Tiêu hủy hóa đơn, chứng từ:

a) Tiêu hủy hóa đơn, chứng từ điện tử là biện pháp làm cho hóa đơn điện tử, chứng từ điện tử không còn tồn tại trên hệ thống thông tin, không thể truy cập và tham chiếu đến thông tin chứa trong hóa đơn điện tử, chứng từ điện tử.

b) Tiêu hủy hóa đơn do cơ quan thuế đặt in, tiêu hủy chứng từ đặt in, tự in là việc sử dụng biện pháp đốt cháy, cắt, xé nhỏ hoặc hình thức tiêu hủy khác, đảm bảo hóa đơn, chứng từ đã tiêu hủy sẽ không thể sử dụng lại các thông tin, số liệu trên đó.

12. Tổ chức cung cấp dịch vụ hóa đơn điện tử là tổ chức cung cấp giải pháp trong việc khởi tạo, kết nối nhận, truyền, nhận, lưu trữ, xử lý dữ liệu của hóa đơn điện tử có mã của cơ quan thuế và không có mã của cơ quan thuế. Tổ chức cung cấp dịch vụ hóa đơn điện tử bao gồm: Tổ chức cung cấp giải pháp hóa đơn điện tử có mã của cơ quan thuế và không có mã của cơ quan thuế cho người bán và người mua; tổ chức kết nối nhận, truyền, lưu trữ dữ liệu hóa đơn điện tử với cơ quan thuế.”

|

- Bổ sung nội dung giải thích về “hóa đơn, chứng từ được phép tiêu hủy” là hóa đơn, chứng từ đã hết thời hạn lưu trữ theo quy định.

- Sửa định nghĩa về “Tổ chức cung cấp dịch vụ hóa đơn điện”:

Bỏ cụm từ “có mã của cơ quan thuế và không có mã của cơ quan thuế“. Tổ chức cung cấp dịch vụ hóa đơn điện tử không chỉ cung cấp giải pháp liên quan đến hóa đơn điện tử mà còn bao gồm cả chứng từ điện tử.

- Quy định ngắn gọn hơn về định nghĩa về “Tổ chức cung cấp dịch vụ hóa đơn điện tử“: Bỏ cụm từ “có mã của cơ quan thuế và không có mã của cơ quan thuế“.

|

| |

Bổ sung khoản 14 giải thích thuật ngữ “Cổng thông tin điện tử của Tổng cục Thuế”

|

1.3

|

Điều 4. Nguyên tắc lập, quản lý, sử dụng hóa đơn, chứng từ

|

|

- Bổ sung các trường hợp người bán phải lập hóa đơn giao cho người mua bao gồm "các trường hợp lập hóa đơn theo quy định tại Điều 19".

- Bổ sung quy định: Người bán hàng hóa, cung cấp dịch vụ, tổ chức cung cấp dịch vụ hóa đơn điện tử, cơ quan thuế sử dụng cơ sở dữ liệu về hóa đơn điện tử để thực hiện các biện pháp khuyến khích người tiêu dùng lấy hóa đơn khi mua hàng hóa, dịch vụ như: Chương trình khách hàng thường xuyên, chương trình tham gia dự thưởng, chương trình hóa đơn may mắn.

Đối với biện pháp khuyến khích người tiêu dùng là cá nhân lấy hóa đơn khi mua hàng hóa, dịch vụ phục vụ công tác tuyên truyền, nâng cao ý thức người tiêu dùng do cơ quan thuế thực hiện, Bộ Tài chính tổ chức thực hiện nội dung này từ nguồn ngân sách nhà nước được đảm bảo hàng năm để hiện đại hóa, nâng cao hiệu lực, hiệu quả công tác quản lý thuế theo quy định của pháp luật quản lý thuế.

- Bổ sung quy định tích hợp biên lai thu phí và hóa đơn điện tử trên cùng một định dạng điện tử để thuận lợi cho người mua hàng hóa, dịch vụ và thuận lợi trong việc triển khai chuyển đổi số.

|

- Nghị định số 123/2020/NĐ-CP chỉ quy định người bán là doanh nghiệp, tổ chức kinh tế, tổ chức khác được ủy nhiệm cho bên thứ ba lập hóa đơn và Thông tư số 78/2021/TT-BTC hướng dẫn bên thứ ba là bên có quan hệ liên kết với người bán.

|

- Sửa đổi, bổ sung người bán (bao gồm hộ kinh doanh, cá nhân kinh doanh) được ủy nhiệm cho bên thứ ba lập hóa đơn điện tử.

- Sửa đổi, bổ sung người bán (bao gồm hộ kinh doanh, cá nhân kinh doanh) được ủy nhiệm cho bên thứ ba lập hóa đơn điện tử.

|

|

1.4

|

Điều 8. Loại hóa đơn

|

|

- Bổ sung quy định về loại hóa đơn của doanh nghiệp chế xuất: doanh nghiệp chế xuất có hoạt động kinh doanh khác (ngoài hoạt động chế xuất) khai thuế giá trị gia tăng theo phương pháp trực tiếp thì sử dụng hóa đơn bán hàng, khai thuế giá trị gia tăng theo phương pháp khấu trừ thì sử dụng hóa đơn giá trị gia tăng.

- Bổ sung hóa đơn thương mại điện tử: "là hóa đơn áp dụng đối với các tổ chức, doanh nghiệp, cá nhân (người xuất khẩu) có hoạt động xuất khẩu hàng hóa, cung cấp dịch vụ ra nước ngoài mà người xuất khẩu đáp ứng điều kiện chuyển dữ liệu hóa đơn thương mại bằng phương thức điện tử đến cơ quan thuế.

Hóa đơn thương mại điện tử đáp ứng quy định về nội dung theo quy định tại Điều 10 Nghị định này và quy định về định dạng chuẩn dữ liệu của cơ quan thuế theo quy định tại Điều 12 Nghị định này.

Trường hợp người xuất khẩu không đáp ứng điều kiện chuyển dữ liệu hóa đơn thương mại bằng phương thức điện tử đến cơ quan thuế thì lựa chọn lập hóa đơn giá trị gia tăng điện tử hoặc hóa đơn bán hàng điện tử."

|

1.5

|

Điều 9. Thời điểm lập hóa đơn

|

|

- Bổ sung thời điểm lập hóa đơn đối với xuất khẩu hàng hóa (bao gồm cả gia công xuất khẩu) (lập hóa đơn thương mại điện tử hoặc hóa đơn giá trị gia tăng điện tử hoặc hóa đơn bán hàng điện tử): do người bán tự xác định nhưng chậm nhất không quá ngày làm việc tiếp theo kể từ ngày hàng hóa được thông quan theo quy định pháp luật về hải quan (khoản 1).

- Bổ sung đối với dịch vụ cung cấp cho tổ chức, cá nhân nước ngoài như đối với dịch vụ trong nước là thời điểm hoàn thành việc cung cấp dịch vụ không phân biệt đã thu được tiền hay chưa thu được tiền (khoản 2).

- Thời điểm lập hóa đơn đối với trường hợp cụ thể (khoản 4)

- Bổ sung các trường hợp bán hàng hóa, cung cấp dịch vụ với số lượng lớn, phát sinh thường xuyên cần có thời gian đối soát số liệu giữa doanh nghiệp bán hàng hóa, cung cấp dịch vụ và khách hàng, đối tác, thời điểm lập hóa đơn là thời điểm hoàn thành việc đối soát dữ liệu giữa các bên nhưng chậm nhất không quá ngày 07 của tháng sau tháng phát sinh việc cung cấp dịch vụ hoặc không quá 07 ngày kể từ ngày kết thúc kỳ quy ước gồm: cung cấp dịch vụ hỗ trợ vận tải đường sắt, dịch vụ quảng cáo truyền hình, dịch vụ thương mại điện tử, dịch vụ ngân hàng (trừ hoạt động cho vay), chuyển tiền quốc tế, dịch vụ chứng khoán, xổ số điện toán, thu phí sử dụng đường bộ giữa nhà đầu tư và nhà cung cấp dịch vụ thu phí và các trường hợp khác theo hướng dẫn của Bộ Tài chính.

- Bổ sung thời điểm lập hóa đơn của hoạt động kinh doanh bảo hiểm là thời điểm ghi nhận doanh thu bảo hiểm theo quy định của pháp luật về kinh doanh bảo hiểm.

- Bổ sung thời điểm lập hóa đơn hoạt động kinh doanh vé xổ số truyền thống, xổ số biết kết quả ngay theo hình thức bán vé số in sẵn đủ mệnh giá cho khách hàng: sau khi thu hồi vé xổ số không tiêu thụ hết và chậm nhất là trước khi mở thưởng của kỳ tiếp theo thì doanh nghiệp lập 01 hóa đơn giá trị gia tăng điện tử có mã của cơ quan thuế cho từng đại lý là tổ chức, cá nhân cho vé xổ số được bán trong kỳ gửi cơ quan thuế cấp mã cho hóa đơn.

- Bổ sung thời điểm lập hóa đơn hoạt động kinh doanh casino, trò chơi điện tử có thưởng: "là 01 ngày kể từ thời điểm kết thúc ngày xác định doanh thu, đồng thời doanh nghiệp kinh doanh casino và trò chơi điện tử có thưởng chuyển dữ liệu ghi nhận số tiền thu được (do đổi đồng tiền quy ước cho người chơi tại quầy, tại bàn chơi và số tiền thu tại máy trò chơi điện tử có thưởng) trừ đi số tiền đổi trả cho người chơi (do người chơi trúng thưởng hoặc người chơi không sử dụng hết) theo Mẫu 01/TH-DT Phụ lục IA ban hành kèm theo Nghị định này đến cơ quan thuế cùng thời điểm chuyển dữ liệu hóa đơn điện tử. Ngày xác định doanh thu là khoảng thời gian từ 0 giờ 00 phút đến 23 giờ 59 phút cùng ngày."

- Bổ sung thời điểm lập hóa đơn đối với hoạt động cho vay được xác định theo kỳ hạn thu lãi tại hợp đồng tín dụng giữa tổ chức tín dụng và khách hàng đi vay, trừ trường hợp đến kỳ hạn thu lãi không thu được và tổ chức tín dụng theo dõi ngoại bảng theo quy định pháp luật về tín dụng thì thời điểm lập hóa đơn là thời điểm thu được tiền lãi vay của khách hàng. Trường hợp trả lãi trước hạn theo hợp đồng tín dụng thì thời điểm lập hóa đơn là thời điểm thu lãi trước hạn.

- Bổ sung thời điểm lập hóa đơn đối với hoạt động đại lý đổi ngoại tệ, hoạt động cung ứng dịch vụ nhận và chi, trả ngoại tệ của tổ chức kinh tế của tổ chức tín dụng là thời điểm đổi ngoại tệ, thời điểm hoàn thành dịch vụ nhận và chi trả ngoại tệ.

|

- Nghị định số 123/2020/NĐ-CP quy định thời điểm lập hóa đơn đối với hoạt động bán khí thiên nhiên, khí đồng hành, khí than là thời điểm bên mua, bên bán xác định khối lượng khí giao hàng tháng nhưng chậm nhất không quá 07 ngày kế tiếp kể từ ngày bên bán gửi thông báo lượng khí giao hàng tháng.

|

- Sửa đổi thời điểm lập hóa đơn đối với hoạt động bán khí thiên nhiên, khí đồng hành, khí than được chuyển bằng đường ống dẫn khí đến người mua “là thời điểm bên mua, bên bán xác định khối lượng khí giao của tháng nhưng chậm nhất là ngày cuối cùng của thời hạn kê khai, nộp thuế đối với tháng phát sinh nghĩa vụ thuế theo quy định pháp luật về thuế.”

|

- Nghị định số 123/2020/NĐ-CP quy định doanh nghiệp, hợp tác xã kinh doanh vận tải hành khách bằng taxi có sử dụng phần mềm tính tiền thực hiện gửi thông tin các chuyến đi và gửi về cơ quan thuế các thông tin; trường hợp khách hàng lấy hóa đơn thì lập hóa đơn cho khách hàng và gửi hóa đơn cho cơ quan thuế.

|

- Sửa đổi, bổ sung thời điểm lập hóa đơn đối với kinh doanh vận tải hành khách bằng xe taxi có sử dụng phần mềm tính tiền, tại thời điểm kết thúc chuyển đi thực hiện lập hóa đơn và chuyển dữ liệu hóa đơn tới cơ quan thuế.

|

1.6

|

Điều 10. Nội dung của hóa đơn

|

|

- Bổ sung nội dung thông tin người mua, ngoài thông tin tên, địa chỉ, mã số thuế thì sử dụng số định danh cá nhân của người mua hoặc mã số đơn vị có quan hệ với ngân sách.

- Bổ sung nội dung tên hàng hóa, dịch vụ: đối với kinh doanh dịch vụ ăn uống thì trên hóa đơn thể hiện mặt hàng ăn, uống; trường hợp kinh doanh vận tải thì trên hóa đơn phải thể hiện biển kiểm soát phương tiện vận tải, hành trình (điểm đi-điểm đến); đối với doanh nghiệp kinh doanh vận tải cung cấp dịch vụ vận tải trên nền tảng số, hoạt động thương mại điện tử thì phải thể hiện tên hàng hóa vận chuyển, thông tin tên, địa chỉ, mã số thuế hoặc số định danh người gửi hàng.

- Sửa đổi, bổ sung quy định cụ thể về các trường hợp như điện, nước, dịch vụ viễn thông, dịch vụ công nghệ thông tin, dịch vụ truyền hình, dịch vụ bưu chính và chuyển phát, ngân hàng, chứng khoán, bảo hiểm được lập theo kỳ quy ước, dịch vụ khám bệnh, chữa bệnh và các trường hợp khác theo hướng dẫn của Bộ trưởng Bộ Tài chính được lập hóa đơn sau khi đối soát dữ liệu và được sử dụng bảng kê kèm theo hóa đơn.

|

- Nghị định số 123/2020/NĐ-CP quy định trường hợp thời điểm lập khác với thời điểm ký số thì thời điểm khai thuế là thời điểm lập hóa đơn, không quy định đối với người mua.

|

- Quy định rõ trong trường hợp thời điểm lập hóa đơn và thời điểm ký số khác nhau thì thời điểm ký số và thời điểm gửi cơ quan thuế cấp mã đối với hóa đơn có mã của cơ quan thuế hoặc thời điểm chuyển dữ liệu hóa đơn điện tử đến cơ quan thuế đối với hóa đơn điện tử không có mã của cơ quan thuế chậm nhất là ngày làm việc tiếp theo kể từ thời điểm lập hóa đơn (trừ trường hợp gửi dữ liệu theo bảng tổng hợp quy định tại điểm a.1 khoản 3 Điều 22). Người bán khai thuế theo thời điểm lập hóa đơn; thời điểm khai thuế đối với người mua là thời điểm nhận hóa đơn đảm bảo đúng, đầy đủ về hình thức và nội dung theo quy định.

|

- Nghị định số 123/2020/NĐ-CP quy định không nhất thiết phải có các chỉ tiêu tên hóa đơn, ký hiệu mẫu, ký hiệu hóa đơn, số hóa đơn, chữ ký người bán, thuế suất thuế giá trị gia tăng.

|

- Về trường hợp hóa đơn điện tử không nhất thiết phải có đầy đủ nội dung:

- Quy định rõ hóa đơn điện tử bán xăng dầu cho khách hàng là cá nhân không kinh doanh thì không nhất thiết phải có các chỉ tiêu: tên, địa chỉ, mã số thuế người mua, chữ ký số của người mua.

- Bổ sung quy định về một số nội dung không nhất thiết phải có trên hóa đơn điện tử của hoạt động kinh doanh casino, trò chơi điện tử có thưởng: tên, địa chỉ, mã số thuế của người mua, chữ ký số của người mua.

- Bổ sung quy định hóa đơn giá trị gia tăng kiêm tờ khai hoàn thuế được thực hiện theo hướng dẫn của Bộ trưởng Bộ Tài chính.

|

1.7

|

Điều 11. Hóa đơn khởi tạo từ máy tính tiền

|

- Theo hướng dẫn tại Điều 8 Thông tư số 78/2021/TT-BTC, việc sử dụng hóa đơn điện tử khởi tạo từ máy tính tiền không bắt buộc.

|

- Bổ sung đối tượng sử dụng hóa đơn điện tử khởi tạo từ máy tính tiền kết nối chuyển dữ liệu với cơ quan thuế: Hộ kinh doanh, cá nhân kinh doanh theo quy định tại khoản 1 Điều 51 có mức doanh thu hàng năm từ 01 tỷ đồng trở lên, khoản 2 Điều 90, khoản 3 Điều 91 Luật Quản lý thuế số 38/2019/QH14 và doanh nghiệp có hoạt động bán hàng hóa, cung cấp dịch vụ, trong đó có bán hàng hóa, cung cấp dịch vụ trực tiếp đến người tiêu dùng (trung tâm thương mại; siêu thị; bán lẻ (trừ ô tô, mô tô, xe máy và xe có động cơ khác); ăn uống; nhà hàng; khách sạn; dịch vụ vận tải hành khách, dịch vụ hỗ trợ trực tiếp cho vận tải đường bộ, dịch vụ nghệ thuật, vui chơi, giải trí, hoạt động chiếu phim, dịch vụ phục vụ cá nhân khác theo quy định về Hệ thống ngành kinh tế Việt Nam).

|

- Thông tư số 78/2021/TT-BTC hướng dẫn nội dung cần có trên hóa đơn điện tử khởi tạo từ máy tính tiền có tên, địa chỉ, mã số thuế người bán; thông tin người mua; tên hàng hóa, dịch vụ, đơn giá, số lượng, giá thanh toán; thời điểm lập hóa đơn và mã của cơ quan thuế.

|

- Quy định cụ thể nội dung trên hóa đơn điện tử khởi tạo từ máy tính tiền:

- Tên, địa chỉ, mã số thuế người bán;

- Tên, địa chỉ, mã số thuế/số định danh cá nhân/số điện thoại của người mua theo quy định (nếu người mua yêu cầu);

- Tên hàng hóa, dịch vụ, đơn giá, số lượng, giá thanh toán. Trường hợp tổ chức, doanh nghiệp nộp thuế theo phương pháp khấu trừ phải ghi rõ nội dung giá bán chưa thuế giá trị gia tăng, thuế suất thuế giá trị gia tăng, tiền thuế giá trị gia tăng, tổng tiền thanh toán có thuế giá trị gia tăng;

- Thời điểm lập hóa đơn;

- Mã của cơ quan thuế hoặc dữ liệu điện tử để người mua có thể truy xuất, kê khai thông tin hóa đơn điện tử khởi tạo từ máy tính tiền.

- Người bán gửi hoá đơn điện tử cho người mua bằng hình thức điện tử (tin nhắn, thư điện tử và các hình thức khác) hoặc cung cấp đường dẫn hoặc mã QR để người mua tra cứu, tải hoá đơn điện tử.

|

1.8

|

Điều 13. Áp dụng hóa đơn điện tử khi bán hàng hóa, cung cấp dịch vụ

|

|

- Bổ sung 02 trường hợp được cấp hóa đơn điện tử (hóa đơn giá trị gia tăng, hóa đơn bán hàng) có mã của cơ quan thuế theo từng lần phát sinh:

- Doanh nghiệp đang làm thủ tục phá sản nhưng vẫn có hoạt động kinh doanh dưới sự giám sát của Tòa án;

- Doanh nghiệp, tổ chức kinh tế, tổ chức khác, hộ kinh doanh, cá nhân kinh doanh trong thời gian giải trình hoặc bổ sung tài liệu.

- Bổ sung quy định đối với trường hợp được cấp hóa đơn thực hiện khai hồ sơ khai thuế theo quy định của pháp luật quản lý thuế; quy định rõ việc nộp thuế khi cấp hóa đơn từng lần phát sinh.

- Bổ sung quy định điều chỉnh hoặc thay thế đối với hóa đơn cấp từng lần phát sinh.

|

- Nghị định số 123/2020/NĐ-CP quy định trường hợp người bán phát hiện hóa đơn điện tử đã được cấp mã của cơ quan thuế chưa gửi cho người mua có sai sót thì người bán hủy hóa đơn đã lập sai và lập hóa đơn mới.

|

- Bỏ quy định hủy hóa đơn đã lập sai

|

1.9

|

Điều 19. Thay thế, điều chỉnh hóa đơn điện tử

|

- Nghị định số 123/2020/NĐ-CP không bắt buộc có văn bản thỏa thuận về việc điều chỉnh hoặc thay thế hóa đơn điện tử lập sai.

|

- Bổ sung quy định trước khi điều chỉnh hoặc thay thế hóa đơn điện tử đã lập sai, đối với người mua là doanh nghiệp, tổ chức kinh tế, tổ chức khác, hộ kinh doanh, cá nhân kinh doanh: người bán, người mua phải có văn bản thỏa thuận ghi rõ nội dung sai; trường hợp người mua là cá nhân thì người bán thông báo cho người mua hoặc thông báo trên website của người bán;

|

|

|

- Bổ sung quy định lập 01 hóa đơn để thay thế hoặc điều chỉnh cho nhiều hóa đơn đã lập sai trong cùng tháng của cùng 01 người mua.

|

|

Nghị định số 123/2020/NĐ-CP quy định nếu người nộp thuế không thông báo với cơ quan thuế thì cơ quan thuế xem xét chuyển sang trường hợp kiểm tra về sử dụng hóa đơn điện tử.

|

- Quy định rõ: Trường hợp cơ quan thuế phát hiện hóa đơn điện tử có mã của cơ quan thuế hoặc hóa đơn điện tử không có mã của cơ quan thuế đã lập sai thì cơ quan thuế thông báo cho người bán để người bán kiểm tra nội dung sai và người bán có trách nhiệm rà soát theo thông báo của cơ quan thuế và thực hiện điều chỉnh, thay thế hóa đơn theo quy định.

- Bỏ quy định trong 01 ngày làm việc cơ quan thuế phải thông báo về việc tiếp nhận và xử lý do người nộp thuế tự chịu trách nhiệm về việc rà soát.

|

|

|

- Bổ sung hóa đơn để điều chỉnh hóa đơn điện tử đã lập trong một số trường hợp (khoản 4)

- Bổ sung quy định về áp dụng hóa đơn điều chỉnh, thay thế (khoản 5):

"d) Hóa đơn điều chỉnh, hóa đơn thay thế đối với trường hợp quy định tại điểm b khoản 1 Điều này thì người bán, người mua khai bổ sung vào kỳ phát sinh hóa đơn bị điều chỉnh, bị thay thế;

đ) Hóa đơn điều chỉnh đối với trường hợp quy định tại khoản 4 Điều này thì người bán kê khai vào kỳ phát sinh hóa đơn điều chỉnh, người mua kê khai vào kỳ nhận được hóa đơn điều chỉnh."

|

|

II.

|

Đăng ký sử dụng và ngừng sử dụng hóa đơn điện tử

|

2.1

|

Điều 15. Đăng ký, thay đổi nội dung đăng ký sử dụng hóa đơn điện tử

|

|

- Bổ sung đối tượng được đăng ký sử dụng hóa đơn điện tử trên Cổng thông tin điện tử của Tổng cục Thuế: bao gồm cơ quan thuế, cơ quan được giao nhiệm vụ tổ chức, xử lý tài sản công theo quy định; bổ sung quy định về đăng ký sử dụng hóa đơn điện tử của nhà cung cấp nước ngoài thông qua Cổng thông tin điện tử dành cho nhà cung cấp nước ngoài của Tổng cục Thuế (khoản 1)

- Bổ sung quy định khi đăng ký sử dụng hóa đơn điện tử: “Cổng thông tin điện tử của Tổng cục Thuế tự động đối chiếu thông tin của người đại diện theo pháp luật, đại diện hộ kinh doanh, cá nhân kinh doanh, chủ doanh nghiệp tư nhân giữa dữ liệu về đăng ký doanh nghiệp, đăng ký thuế với dữ liệu tại Hệ thống Cơ sở dữ liệu quốc gia về dân cư hoặc theo dữ liệu tại Hệ thống Định danh và xác thực điện tử;” và đề nghị người nộp thuế xác nhận qua địa chỉ thư điện tử, số điện thoại của chủ doanh nghiệp tư nhân hoặc người đại diện pháp luật, đại diện hộ kinh doanh, cá nhân kinh doanh theo thông tin trong hồ sơ đăng ký thuế, đăng ký doanh nghiệp.

Trường hợp “người đại diện theo pháp luật, đại diện hộ kinh doanh, cá nhân kinh doanh, chủ doanh nghiệp tư nhân đã từng hoặc đang là người đại diện theo pháp luật, đại diện hộ kinh doanh, cá nhân kinh doanh hoặc chủ doanh nghiệp tư nhân khác mà người nộp thuế đó có trạng thái mã số thuế không hoạt động tại địa chỉ đăng ký kinh doanh, người nộp thuế ngừng hoạt động chưa đóng mã số thuế, người nộp thuế tạm ngừng hoạt động nhưng chưa hoàn thành nghĩa vụ thuế, người nộp thuế có hành vi vi phạm về thuế, hóa đơn, chứng từ, người nộp thuế rủi ro về thuế cao theo hướng dẫn của Bộ trưởng Bộ Tài chính thì cơ quan thuế thông báo yêu cầu người nộp thuế giải trình hoặc thực hiện xác minh hoạt động thực tế tại địa chỉ đã đăng ký (khoản 1a).”

- Khi người nộp thuế đăng ký thay đổi thông tin đăng ký sử dụng hóa đơn điện tử (khoản 4)

- Quy định rõ trường hợp thay đổi thông tin người đại diện thì thực hiện theo trình tự như đăng ký sử dụng hóa đơn điện tử lần đầu; trường hợp thay đổi các thông tin sử dụng hóa đơn điện tử khác thì Cổng thông tin điện tử của Tổng cục Thuế gửi yêu cầu người nộp thuế xác nhận qua địa chỉ thư điện tử hoặc số điện thoại của người đại diện theo thông tin trong hồ sơ đăng ký thuế (điểm a, điểm b).

- Bổ sung trường hợp công ty mẹ cần khai thác dữ liệu của các chi nhánh, đơn vị phụ thuộc thì thông báo tới cơ quan thuế quản lý trực tiếp công ty mẹ (điểm c).

|

2.2

|

Điều 16. Ngừng sử dụng hóa đơn điện tử

|

Quy định 7 trường hợp ngừng sử dụng hóa đơn điện tử bao gồm:

- Doanh nghiệp, tổ chức kinh tế, tổ chức khác, hộ, cá nhân kinh doanh chấm dứt hiệu lực mã số thuế;

- Doanh nghiệp, tổ chức kinh tế, tổ chức khác, hộ, cá nhân kinh doanh thuộc trường hợp cơ quan thuế xác minh và thông báo không hoạt động tại địa chỉ đã đăng ký;

- Doanh nghiệp, tổ chức kinh tế, tổ chức khác, hộ, cá nhân kinh doanh thông báo với cơ quan quản lý nhà nước có thẩm quyền tạm ngừng kinh doanh;

- Doanh nghiệp, tổ chức kinh tế, tổ chức khác, hộ, cá nhân kinh doanh có thông báo của cơ quan thuế về việc ngừng sử dụng hóa đơn điện tử để thực hiện cưỡng chế nợ thuế;

- Trường hợp có hành vi sử dụng hóa đơn điện tử để bán hàng nhập lậu, hàng cấm, hàng giả, hàng xâm phạm quyền sở hữu trí tuệ bị cơ quan chức năng phát hiện và thông báo cho cơ quan thuế;

- Trường hợp có hành vi lập hóa đơn điện tử phục vụ mục đích bán khống hàng hóa, cung cấp dịch vụ để chiếm đoạt tiền của tổ chức, cá nhân bị cơ quan chức năng phát hiện và thông báo cho cơ quan thuế;

- Trường hợp cơ quan đăng ký kinh doanh, cơ quan nhà nước có thẩm quyền yêu cầu doanh nghiệp tạm ngừng kinh doanh ngành, nghề kinh doanh có điều kiện khi phát hiện doanh nghiệp không có đủ điều kiện kinh doanh theo quy định của pháp luật.

Căn cứ kết quả thanh tra, kiểm tra, nếu cơ quan thuế xác định doanh nghiệp được thành lập để thực hiện mua bán, sử dụng hóa đơn điện tử không hợp pháp hoặc sử dụng không hợp pháp hóa đơn điện tử để trốn thuế theo quy định thì cơ quan thuế ban hành quyết định ngừng sử dụng hóa đơn điện tử; doanh nghiệp bị xử lý theo quy định của pháp luật.

|

- Ngoài 07 trường hợp ngừng sử dụng hóa đơn điện tử đã được quy định tại khoản 1 Điều 16 Nghị định số 123/2020/NĐ-CP, Nghị định bổ sung một số trường hợp ngừng sử dụng hóa đơn điện tử như sau:

- Người nộp thuế tạm ngừng sử dụng hóa đơn điện tử theo văn bản gửi cơ quan thuế; hộ kinh doanh, cá nhân kinh doanh chuyển đổi phương pháp từ kê khai sang phương pháp khoán hoặc nộp thuế theo từng lần phát sinh theo thông báo của cơ quan thuế;

- Có hành vi lập hóa đơn điện tử phục vụ mục đích bán khống hàng hóa, cung cấp dịch vụ bị cơ quan chức năng khởi tố; cơ quan công an, viện kiểm sát, tòa án có văn bản đề nghị cơ quan thuế ngừng sử dụng hóa đơn điện tử;

- Cơ quan chức năng phát hiện và thông báo cho cơ quan thuế người nộp thuế có hành vi vi phạm pháp luật về thuế và hóa đơn;

- Doanh nghiệp, tổ chức kinh tế, tổ chức khác, hộ kinh doanh, cá nhân kinh doanh đang áp dụng hóa đơn điện tử khởi tạo từ máy tính tiền có thay đổi ngành nghề kinh doanh dẫn đến không đáp ứng điều kiện sử dụng hóa đơn điện tử khởi tạo từ máy tính tiền thì cơ quan thuế ra thông báo người nộp thuế ngừng sử dụng hóa đơn điện tử khởi tạo từ máy tính tiền.

- Trong quá trình thanh tra, kiểm tra, nếu cơ quan thuế xác định doanh nghiệp có hành vi trốn thuế, doanh nghiệp được thành lập để thực hiện mua bán, sử dụng hóa đơn điện tử không hợp pháp hoặc sử dụng không hợp pháp hóa đơn điện tử để trốn thuế theo quy định thì cơ quan thuế ban hành thông báo ngừng sử dụng hóa đơn điện tử; doanh nghiệp bị xử lý theo quy định.

- Người nộp thuế có hành vi trốn thuế; người nộp thuế thuộc diện rủi ro rất cao theo mức độ rủi ro người nộp thuế thì cơ quan thuế thực hiện ngừng sử dụng hóa đơn điện tử.

|

- Nghị định số 123/2020/NĐ-CP quy định Cơ quan thuế quản lý trực tiếp gửi thông báo đến người nộp thuế thuộc các trường hợp tại điểm đ, điểm e, điểm g khoản 1 Điều 16 đề nghị người nộp thuế giải trình hoặc bổ sung thông tin, tài liệu.

|

- Trình tự thực hiện ngừng sử dụng hóa đơn điện tử được quy định cụ thể thành 04 thủ tục khác nhau tương ứng với từng trường hợp ngừng sử dụng hóa đơn điện tử được quy định tại khoản 1 Điều 16, cụ thể:

- Cổng thông tin điện tử của Tổng cục Thuế tự động ngừng tiếp nhận hóa đơn điện tử và không cần gửi thông báo ngừng sử dụng hóa đơn điện tử đối với người nộp thuế thuộc trường hợp quy định tại điểm a, điểm b, điểm d và hộ kinh doanh, cá nhân kinh doanh tại điểm c khoản 1 Điều 16;

- Cổng thông tin điện tử của Tổng cục Thuế tự động ngừng tiếp nhận và gửi thông báo ngừng sử dụng hóa đơn điện tử đối với trường hợp điểm c, điểm h khoản 1 Điều 16;

- Cơ quan thuế quản lý trực tiếp ban hành thông báo ngừng sử dụng hóa đơn điện tử đối với người nộp thuế thuộc trường hợp điểm e, điểm i khoản 1 Điều 16;

- Thủ trưởng cơ quan thuế trực tiếp gửi Thông báo đến người nộp thuế thuộc trường hợp quy định tại điểm đ, điểm g, điểm k khoản 1 Điều 16 thì người nộp thuế được giải trình, bổ sung thông tin, tài liệu, trường hợp người nộp thuế không giải trình, bổ sung thì cơ quan thuế quản lý trực tiếp ban hành thông báo ngừng sử dụng hóa đơn điện tử, trường hợp người nộp thuế đã giải trình, bổ sung thông tin theo đúng quy định pháp luật thì người nộp thuế tiếp tục sử dụng hóa đơn điện tử.

|

|

III

|

|

|

3.1

|

Điều 30. Loại chứng từ

|

|

- Bổ sung loại chứng từ: chứng từ khấu trừ thuế đối với hoạt động kinh doanh trên nền tảng thương mại điện tử, nền tảng số.

|

|

3.2

|

Điều 31 thời điểm lập chứng từ, thời điểm ký số trên chứng từ

|

- Tại thời điểm khấu trừ thuế thu nhập cá nhân, thời điểm thu thuế, phí, lệ phí, tổ chức khấu trừ thuế thu nhập cá nhân, tổ chức thu thuế, phí, lệ phí phải lập chứng từ, biên lai giao cho người có thu nhập bị khấu trừ thuế, người nộp các khoản thuế, phí, lệ phí.

|

- Sửa đổi, bổ sung tại Điều 31 quy định: thời điểm lập chứng từ, thời điểm ký số trên chứng từ:

"1. Tại thời điểm khấu trừ thuế thu nhập cá nhân, thời điểm thu thuế, phí, lệ phí, tổ chức khấu trừ thuế thu nhập cá nhân, tổ chức thu thuế, phí, lệ phí, phải lập chứng từ, biên lai giao cho người có thu nhập bị khấu trừ thuế, người nộp các khoản thuế, phí, lệ phí.

2. Thời điểm ký số trên chứng từ là thời điểm tổ chức, cá nhân khấu trừ thuế thu nhập cá nhân, tổ chức thu thuế, phí, lệ phí điện tử sử dụng chữ ký số để ký trên chứng từ điện tử được hiển thị theo định dạng ngày, tháng, năm của năm dương lịch."

|

3.3

|

Điều 34. Đăng ký sử dụng chứng từ điện tử

|

|

- Bổ sung đối tượng đăng ký sử dụng chứng từ điện tử: tổ chức, cá nhân khấu trừ thuế thu nhập cá nhân, khấu trừ thuế đối với hoạt động kinh doanh trên nền tảng thương mại điện tử, nền tảng số.;

- Quy định cụ thể đối tượng đăng ký sử dụng trực tiếp trên Cổng thông tin điện tử gồm: Tổ chức, cá nhân trả thu nhập sử dụng hóa đơn điện tử có mã của cơ quan thuế không phải trả tiền dịch vụ; tổ chức, cá nhân trả thu nhập không thuộc đối tượng áp dụng hóa đơn điện tử;

|

3.4

|

Điều 34a xử lý chứng từ điện tử đã lập

|

|

· Bổ sung quy định xử lý chứng từ điện tử đã lập theo nguyên tắc tương tự xử lý hóa đơn điện tử đã lập quy định tại Điều 19 (Điều 34a)

|

|

IV

|

|

4.1

|

Điều 22. Trách nhiệm của người bán hàng hóa, cung cấp dịch vụ sử dụng hóa đơn điện tử không có mã của cơ quan thuế

|

- Nghị định số 123/2020/NĐ-CP quy định trường hợp bán xăng dầu cho khách hàng thì người bán tổng hợp dữ liệu trong ngày theo từng mặt hàng và chuyển dữ liệu ngay trong ngày.

|

- Bổ sung việc bán hàng hóa, cung cấp dịch vụ của nhà cung cấp ở nước ngoài tại Việt Nam hoạt động thương mại điện tử, kinh doanh trên trền tảng số và các dịch vụ khác tại Việt Nam chuyển dữ liệu hóa đơn điện tử theo Bảng tổng hợp dữ liệu hóa đơn điện tử gửi cơ quan thuế chậm nhất là thời hạn gửi tờ khai thuế giá trị gia tăng.

- Bỏ quy định việc chuyển tổng hợp dữ liệu các hóa đơn bán xăng dầu trong ngày theo từng mặt hàng.

|

|

Nghị định số 123/2020/NĐ-CP chưa quy định cụ thể số lượng hóa đơn sử dụng đối với hình thức gửi trực tiếp đến cơ quan thuế.

|

- Quy định rõ doanh nghiệp, tổ chức kinh tế thực hiện chuyển dữ liệu hóa đơn điện tử đến cơ quan thuế theo hình thức gửi trực tiếp sử dụng bình quân từ 1.000.000 hóa đơn một tháng trở lên (tính theo số lượng hóa đơn bình quân năm trước liền kề)

|

4.2

|

Điều 22a. Nghĩa vụ và trách nhiệm của tổ chức cung cấp dịch vụ hóa đơn điện tử

|

|

· Bổ sung Điều 22a quy định nghĩa vụ và trách nhiệm của tổ chức cung cấp dịch vụ hóa đơn điện tử với khách hàng: bao gồm nghĩa vụ và trách nhiệm của tổ chức cung cấp giải pháp hóa đơn điện tử; nghĩa vụ và trách nhiệm của tổ chức kết nối nhận, truyền, lưu trữ dữ liệu hóa đơn điện tử để đảm bảo quyền và lợi ích của người sử dụng dịch vụ hóa đơn điện tử.

|

4.3

|

Điều 34b. Trách nhiệm của tổ chức, cá nhân khấu trừ thuế thu nhập cá nhân, tổ chức thu thuế, phí, lệ phí khi sử dụng chứng từ điện tử

|

|

- Bổ sung Điều 34b quy định rõ trách nhiệm của tổ chức, cá nhân khấu trừ thuế thu nhập cá nhân, tổ chức thu thuế, phí, lệ phí khi sử dụng chứng từ điện tử như: quản lý tên và mật khẩu của các tài khoản được cơ quan thuế cấp; trách nhiệm khi lập chứng từ điện tử, chuyển dữ liệu chứng từ điện tử đến cơ quan thuế, việc lưu trữ và bảo đảm tính toàn vẹn của toàn bộ chứng từ và chấp hành sự thanh tra, kiểm tra, đối chiếu của cơ quan quản lý thuế và các cơ quan có thẩm quyền.

|

4.4

|

Điều 56. Quyền và trách nhiệm của người mua hàng hóa, dịch vụ

|

|

- Bổ sung Điều 56 quy định người mua hàng có quyền: tra cứu, nhận file gốc hóa đơn điện tử của người bán; sử dụng hóa đơn hợp pháp theo quy định pháp luật cho các hoạt động kinh doanh; để chứng minh quyền sử dụng, quyền sở hữu hàng hóa, dịch vụ; xổ số hoặc được bồi thường thiệt hại theo quy định của pháp luật; được dùng để hạch toán kế toán hoạt động mua hàng hóa, dịch vụ theo quy định của pháp luật về kế toán; kê khai các loại thuế; đăng ký quyền sử dụng, quyền sở hữu và để kê khai thanh toán vốn ngân sách nhà nước theo các quy định của pháp luật. Hóa đơn dùng cho mục đích này phải là hóa đơn có thông tin xác định được người mua.

|

4.5

|

Điều 58. Trách nhiệm chia sẻ, kết nối thông tin, dữ liệu hóa đơn điện tử

|

|

- Bổ sung tại khoản 3 Điều 58 quy định tổ chức, cá nhân sản xuất, nhập khẩu sản phẩm chịu thuế tiêu thụ đặc biệt thuộc đối tượng sử dụng tem theo quy định pháp luật thực hiện quét mã QR cho sản phẩm sản xuất tại Việt Nam trước khi tiêu thụ trong nước hoặc sản phẩm sản xuất tại nước ngoài khi nhập khẩu để đảm bảo kết nối thông tin về in và sử dụng tem, tem điện tử giữa tổ chức sản xuất, nhập khẩu với cơ quan quản lý thuế.

|

|

V

|

Sửa đổi, bổ sung một số mẫu tại Phụ lục ban hành kèm theo Nghị định số 123/2020/NĐ-CP

|

5.1

|

Phụ lục 1A

|

|

· Bổ sung Mẫu số 01/BK-ĐCTT, Mẫu số 01/TH-DT, Mẫu số 04/SS-CTĐT vào Phụ lục IA; bổ sung Mẫu số 01/TB-NSD tại Phụ lục IB ban hành kèm theo Nghị định này.

· Sửa đổi, bổ sung Mẫu số 01/ĐKTĐ-HĐĐT, Mẫu số 04/SS-HĐĐT, Mẫu số 06/ĐN-PSĐT, Mẫu số 01/TH-HĐĐT, Mẫu số BC26/BLĐT, Mẫu số 01/ĐKTĐ-CTĐT tại Phụ lục IA, Mẫu số 01/TB-TNĐT, Mẫu số 01/TB-ĐKĐT, Mẫu số 01/TB-SSĐT, Mẫu số 01/TB-KTDL, Mẫu số 01/TB-KTT tại Phụ lục IB, Mẫu số 03/TNCN tại Phụ lục III ban hành kèm theo Nghị định này.

Thay thế cụm từ "Hộ, cá nhân kinh doanh" bằng cụm từ "Hộ kinh doanh, cá nhân kinh doanh" tại Điều 2, khoản 4 Điều 4, Điều 14, Điều 17, Điều 23, Điều 25, Điều 27, Điều 29 Nghị định số 123/2020/NĐ-CP.

|

|

VI

|

Bãi bỏ một số điều khoản của Nghị định 123/2020/NĐ-CP

|

6.1

|

Khoản 10 Điều 3, điểm g khoản 4 Điều 9, khoản 2 Điều 33, Điều 37; khoản 2 Điều 50, Điều 51, khoản 3, khoản 4 Điều 52 và khoản 5 Điều 53 Nghị định số 123/2020/NĐ-CP.

|

Có quy định áp dụng

|

Bãi bỏ các điều khoản này.

|